Не знаю как у тебя, но налог на криптовалюту у многих вызывает как минимум 5 вопросов, кроме того CBDC Украина готовит к записку уже в этом 2023 году (и непонятно, приравнены CBDC к электронным активам иди они идут отдельно). Я не буду сыпать ссылками и номерами законопроектов (но может совсем немного), и на пункты и подпункты налогового кодекса, но то что я прочитал не дает мне четких знаний и понимания, которые помогут мне решить простейшую задачу с которой я могу столкнуться в бедующем. Давай подумаем вместе, если что, пиши в комментарии, что ты об этом думаешь.

Налог на криптовалюту и его формула

Из всех статей, пунктов и подпунктов налогового кодекса, в аспекте налогообложения криптовалюты, меня интересует Статья 141, которую собираются дополнить подпунктом 141.9 и её подпункты:

Особенности налогообложения прибыли от операций по продаже или иному отчуждению виртуальных активов

Для расчета финансового результата (как гласит п.п. 141.9.1) стоимость виртуальных активов определяется исходя из первоначальной (исторической) стоимости их приобретения без учета переоценки.

Заместитель главы финансового комитета, надеется, что налогообложению, — базой для налогообложения, будет сумма которую клиент получит после продажи криптовалюты.

Процессы в рамках криптобирж, а также capital gain (прибыль, полученная от продажи актива, стоимость которого увеличилась за период владения), вероятно, не будут облагаться налогом.

Смоделируем ситуацию и подумаем нужно ли в результате такой деятельности платить налоги на виртуальные активы

Рассмотрим ситуацию, которая затрагивает целый процесс, который по идее вообще не должен облагаться налогом (исходя из комментариев законотворцев). Все это движение (весь этот закон), создан для того чтобы Украина могла имплементировать европейские нормы регулирования виртуальных активов МиСА (кстати первая страна в Европе), что бы биржи и клиенты могли спокойно работать не ощущая давление со стороны регуляторов, и что они вне закона. В общем:

Допустим в декабре 2022 года, со счета украинского банка (опустим подробности и сложности) через Binance на 1.000.000,00UAH, клиент покупает USDT по курсу 41UAH = 24.390,00USDT и держит свой капитал определенное время в этом токене.

В феврале 2023 года покупает за 24.390,00USDT — 1BTC

В июне 2023 года, клиент решил продавать свои биткоины 1BTC за 25.700,00USDT, доход от купли/продажи — 1.310,00USDT

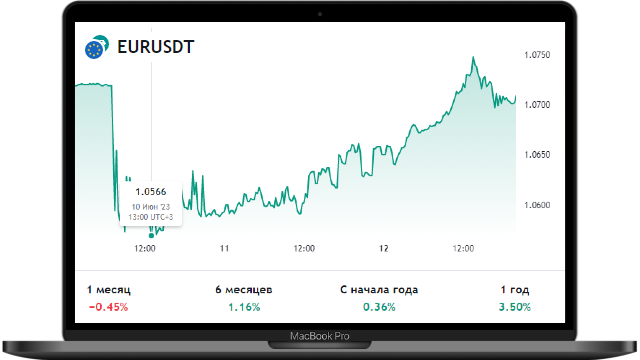

Затем решает вывести криптовалюту в фиат и меняет 10 июня 2023 года 25.700,00USDT на EUR по курсу 1,05USDT за 1 евро = 24.415,00EUR — и вывел их на карту/счет (прибалтийского банка) — допустим Paysera

По факту на 16 июня, по операциям с «виртуальными активами» (в момент владения), клиент наработал только убытки, если считать все в гривенном эквиваленте, результат будет плюс/минус -25.000,00UAH

Затем, допустим, в октябре 2023 года, курс евро стал 43UAH/1EUR — и клиент прислал SWIFT на карту украинского банка в EUR, снял его и продал получив 1.049.845,00UAH

Не зависимо от успешности торговли нашего «клиента», его прибыль составила почти 50000,00UAH, при этом его доход появился не в результате владения «виртуальными активами» и не является процентным доходом. Но он за последние 365 дней, на отчетную дату — конец 2022 года — стал собственником «виртуального актива» и был им менее года. Напомним что операции с виртуальными активами (владение ими) до 365 дней попадают под налогообложение. В Германии если ты владел виртуальным активом более года и потом продал его, то ставка налога = 0%, даже если ты получил большую прибыль.

Если бы наш клиент просто купил евро в декабре 2022г. или июне 2023г. по 41,00 грн., и продал в октябре 2023г. по 43,00 грн., он никаких налогов от курсовой разницы платить не должен, но вопрос в другом — как все эти операции отразить в декларации и как к этому отнесутся фискальные органы, ведь евро мы получили от продажи Tether (USDT)…

Вопросы к новому закону о виртуальных активах и налогообложению:

- Нужно ли декларировать виртуальные активы — если они находятся на бирже?

- За время владения криптовалютой мы получили убыток, но — по факту прибыль, посчитается ли это инвестиционной прибылью? Ведь все эти операции всё же связаны с владением до 365 дней «виртуальными активами»… еще раз отмечу, что евро мы получили от продажи USDT

- Регуляторами рынка выступят Национальный банк и НКЦБФР. Главный вопрос! Каким образом НБУ относится к рынку и биржам криптовалют?

- Налог нужно будет платить самостоятельно или биржи будут выступать налоговыми агентами?

- Каким способом данное законодательство будет регулировать внебиржевые сделки?

Как мне представляется, централизация рынка криптовалют, попытки его обложить налогами, до смешного дискуссионный вопрос.

Криптовалютные биржи выступают посредниками между участниками (покупатели/продавцы) — и это нужно участникам. Для того чтоб участники чувствовали себя защищенно, достаточно вести нормативы и требования к биржам, чтоб не было как с FTX когда они раскачали рынок и никто не мог понять, что происходит с биткоин, чтоб не развивались скамы, пирамиды и прочие мошенники. Контролировать сделки.

Те кто хотят государственных гарантий идут на централизованные биржи где меньше рисков, а все остальные на децентрализованный.

В Штатах и в Европе — регулирование связано с снижением риска инвесторов, у нас с попыткой пополнить бюджет.

Если все правильно организовать со стороны бирж, налог ввести было бы намного проще. Допустим клиенты пусть платят с оборота — например 0,05% покупатели, и 0,05% продавцы, а биржи будут платить налог 30% от брокерской комиссии. И не пришлось бы рассчитывать доход или убыток, не было бы вопросов с президентством или юрисдикцией, а поступления в бюджет шли бы постоянным потоком.